商业化落地难点:研发投入高、零部件采购成本居高不下,下游客户依赖度高,实用性尚且不足

1 研发投入高,依赖资本输血和政府补贴

人形机器人属于高投入产业, 大部分人形机器人研 发成本占比约占营收50% , 大部分人形机器人企 业尤其是初创公司面临巨额的研发支出压力, 离 不开资本输血

2 下游客户依赖性强, 回款周期长

目前下游应用客户依赖性强, 头部客户贡献主要收 入,政企客户居多 ,回款时间长。 导致现金周转周 期时间较长、营运资金管理面临压力

3 产量低,零部件采购成本高

人形机器人70%的成本来自硬件,尤其是负责躯体运 动系统的行星识柱丝杠、空心杯电机、减速器等核心 零部件,成本总占比高; 人形机器人产量暂时无法规 模化,导致零部件采购成本高,成本无法下降

4 基础技术薄弱、工程化难度较大,表演性质大于实用性质

人形机器人尚未到技术成熟期,市场需求不明,且离 真正应用替代人工还有较大距离,人形机器人的表演 性质大于实用性质,目前落地的更多做演示导览工作 以及服务于科研教育

目前主要的盈利模式为提供软硬件—体本体用于特定领域的应用开发和科研,企业可转向提供细分场景的解决方案和技术支持,将人形机器人作为劳动资源进行派遣,按需收取租赁费用

2020年人形机器人从注重制造工艺转向智能化方向确索;2023年国内人形机器人产业爆发,多种人形机器人产品发布;预计2027年-商业化规模落地(年度3-4 万台出货量)

本报告详解中国工业机器人应用与趋势,剖析中国工业机器人在技术创新和行业联动增长中发挥的关键作用,工业机器人是工业AIGC落地的最佳出发点,未来应用空间极大

IFR预计全球经济增长将趋于稳定,2024年,全球经济衰退将触底反弹。全球工业机器人安装量预计将达到54.10万台。预计2025年将加速增长,2026年和2027 年将继续增长

人形机器人产业已从早期技术验证阶段踏入商业试水阶段,公司的核心优势在于技术全栈自研以及打通了研发-生产-销售的全链条,为人形机器人商业化的典范

中国物流机器人市场近年来发展迅速,行业规模不断扩大,企业数量急剧增加,物流机器人行业的人才需求量大,特别是在机器人操作系统和多模态机器人等核心领域

仓储管理与拣选能根据订单信息高效完成商品的分拣、打包工作;自主导航与调度通过中央管理系统实时调度,提高整体作业效率;指导操作等服务场景,提升物流服务质量

精密装配与操作进行精准的抓取、放置、组装等操作;柔性化生产线作业实现产线的快速调整和重组;危险环境替代工作可替代人工,保障人员安全

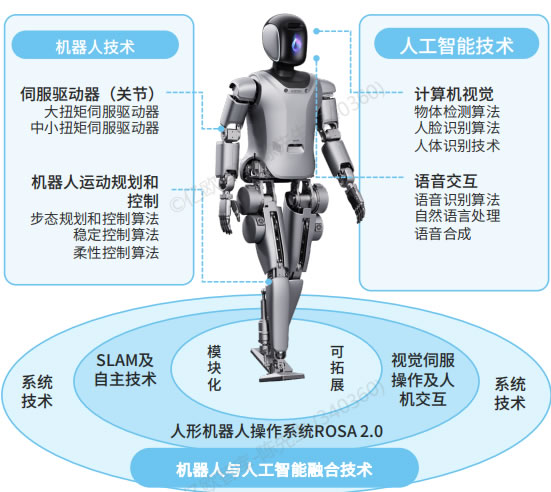

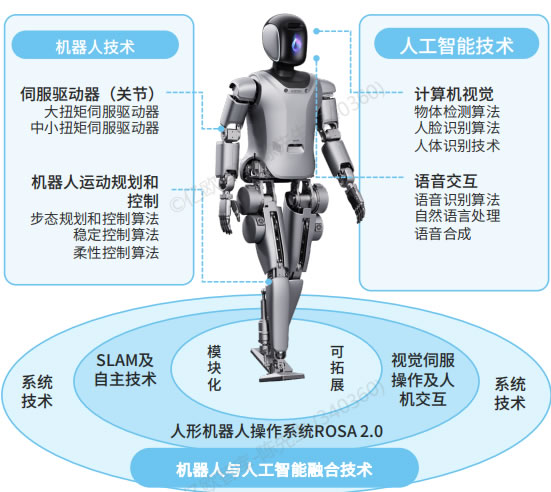

人形机器人需要具备高精度、高速度和高稳定性的运动控制能力;人形机器人的研发和生产成本相对较高;人形机器人的研发和生产成本相对较高

特斯拉 Optimus预计 Optimus 可能将大规模量产至百万台量级;1X Technologies EVE(双轮)目标是部署 150-300 台机器人;小鹏 PX5销售场景进行实地应用

2024 年中国人形 机器人市场规模为 21.58 亿元,到 2030 年将达到近 380 亿元,2024-2030 年 CAGR 将超过 61%,中国人形机器人销量将从 0.40 万台左右增长至 27.12 万台

2024 年全球人形机器人市场规 模为 10.17 亿美元,到 2030 年全球人形机器人市场规模将达到 150 亿美元,2024-2030 年 CAGR 将超过 56%,全球人形机器人销量将从 1.19 万台增长至 60.57 万台